会社の評価方式によって対策を検討

不動産は資産価格が大きく、株式評価への影響も大きいため、非上場のオーナー企業においては事業承継の際の戦略に、おおいに活用できます。つまり、不動産を用いて自社株式の評価を下げることができるのです。

不動産は資産価格が大きく、株式評価への影響も大きいため、非上場のオーナー企業においては事業承継の際の戦略に、おおいに活用できます。つまり、不動産を用いて自社株式の評価を下げることができるのです。

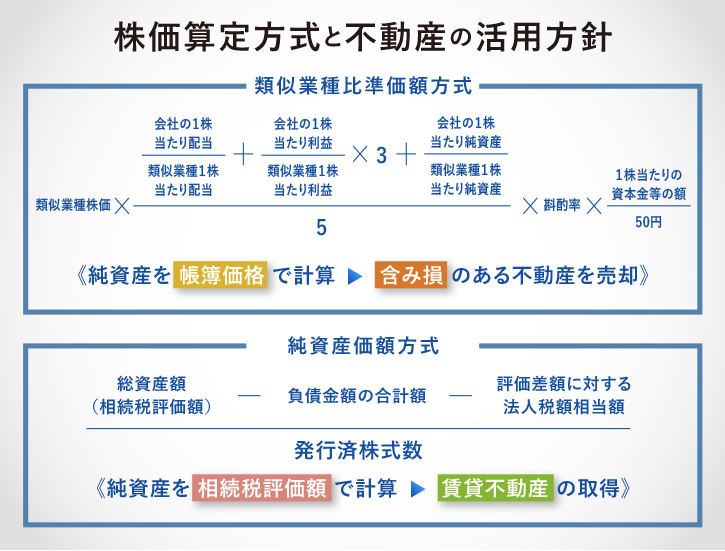

会社の評価は、会社の規模、従業員数、資産状況等によって、「類似業種批准価額方式」、「純資産価額方式」、「併用方式」で評価されます。その評価方式によって対策も変わってきます。

含み損のある不動産の売却がポイント

「類似業種批准価額方式」で評価される会社は、含み損がある不動産の売却が有効な株価対策になります。この方式は純資産を帳簿価額で計算するため、時価で含み損がある不動産を売却すると、純資産が減少し、その年の利益も減少するため、株式の評価が下がるというわけです。ただし、子会社等に不動産を売却する場合、売却価格等によっては税務上問題となることがあり、注意が必要です。

賃貸不動産の取得や転用がポイント

「純資産価額方式」で評価される会社は、賃貸不動産の“取得”が効果的です。この方式は純資産を相続税評価額で計算しますが、賃貸不動産を取得すると、相続税評価額の算定上、「貸家」や「貸家建付地」として評価減の適用があるため、純資産の評価額押し下げる効果があります。借入金の利用により、更に効果を高めることもできます。ただし、賃貸不動産の取得後3年間は時価(=通常の取引価格)で評価されるため、効果が表れるのは、その後になります。

また、新築やコンバージョン等によって、自社利用の不動産を賃貸不動産に“転用”するケースもあります。最近当社では、オフィスビルからビジネスホテル、倉庫からヘルスケア施設など、従前用途と異なる建て替え事例が多くありました。この場合は、建物用途の選択でいかに市場競争力のある用途へ転用できるかが重要なカギとなります。